Digital Asset Management und automatisierte Anlageberatung zieht in die Büros der Wertpapierdienstleister ein. Wieviel „Mensch“ noch in einer persönlichen Beratung oder in Wertpapiertransaktionen sein soll und muss, ist eine der großen Zukunftsfragen der Branche. Automatisierte Tools haben oft teure Entwicklungskosten, versprechen aber langfristige Kostensenkung, die auch an die Kunden weitergegeben werden kann. Neben den allgemeinen Risiken der Produkte gilt es auch die Risiken solcher Tools adäquat einzuschätzen. Nicht zuletzt ist es eine Kulturfrage, ob und welche computerbasierten Anwendungen für Kunden attraktiv sind. Anbieter, die solche Systeme nutzen, können vor dem Hintergrund der damit erbrachten Dienstleistungen (Anlageberatung, Annahme und Übermittlung von Aufträgen, Handel, …) von der FMA zu beaufsichtigen sein.

In diesem Bereich sind sowohl Konzessionstatbestände des BWG, Konzessionstatbestände des Wertpapieraufsichtsgesetz 2018 (WAG 2018), als auch Informations- und Offenlegungspflichten der VO (EU) Nr. 596/2014 (MAR) zu beachten. Es kommen konzessionspflichtige Wertpapierdienstleistungen gemäß § 3 Abs. 2 WAG 2018 in Betracht, aber auch das Bankgeschäft des Handels auf eigene oder fremde Rechnung gemäß § 1 Abs. 1 Z 7 und 7a Bankwesengesetz (BWG), sowie Tatbestände für Vermittlungstätigkeiten nach § 1 Abs. 1 Z 18 BWG .

§ 1 Abs. 1 Z 7 BWG regelt den Handel auf eigene oder fremde Rechnung mit bestimmten Instrumenten (insbesondere Wertpapieren oder vielen Derivaten) als konzessionspflichtiges Bankgeschäft, sofern der Handel nicht für das Privatvermögen erfolgt. Unternehmen können sich nach derzeitiger Judikatur nicht auf diese Ausnahme berufen. In Z 7a wiederum ist der Handel mit bestimmten anderen Finanzinstrumenten normiert.

Für die Anwendbarkeit des Tatbestands des Handels macht es keinen Unterschied, ob die Prozesse (teil-)automatisiert sind. Für die eigene Nutzung eines Trading-Algos ist somit keine Konzession erforderlich, sofern ausschließlich für das Privatvermögen gehandelt wird. Der Broker oder die Bank, über den/die Sie handeln, benötigt hingegen eine Konzession. Eine solche kann stets auch von einer EWR-Behörde erteilt worden sein, wenn der Anbieter im Wege des freien Dienstleistungs-/oder Niederlassungsverkehrs in Österreich tätig ist (notifizierte EWR-Unternehmen sind in der Unternehmensdatenbank abrufbar).

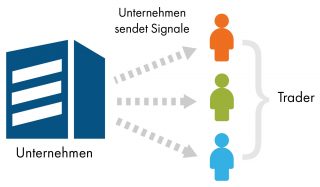

Betreiben Sie ein Handelssystem mit Ihren Kunden, ohne dass Sie selbst den Tatbestand des Handels erfüllen – insbesondere weil der Handel direkt zwischen Kunden und konzessioniertem Broker/ konzessionierter Bank erfolgt – können abhängig von der Funktionsweise des Systems folgende Konzessionstatbestände anwendbar sein:

- Eine konzessionspflichtige Portfolioverwaltung gemäß § 3 Abs. 2 Z 2 WAG 2018 kann insbesondere dann vorliegen, wenn Sie das System steuern. Das wird bei zentral zusammengeschalteten Trading-Accounts oder Fällen von Copy-Trading grundsätzlich der Fall sein.

- Generiert das System auf den Kunden zugeschnittene, persönliche Ein- und Ausstiegssignale, ist eine Anlageberatung gemäß § 3 Abs. 2 Z 1 WAG 2018 wahrscheinlich.

- Stellt Ihr System ein Tool dar, dass Finanzinstrumente iSd MAR (Art. 2 Abs 1 MAR; bspw Aktien, die an einem Handelsplatz gehandelt werden) analysiert und bewertet und werden diese Informationen nicht auf den Kunden zugeschnitten, sondern als allgemeine Anlageempfehlungen wie „Halten“, „Kauf“ bzw. „Verkauf“ zur Verfügung stellt, handelt es sich nicht um eine Anlageberatung gemäß § 1 Z 3 lit e WAG 2018 und löst daher auch keine Konzessionspflicht gemäß § 3 Abs. 2 Z 1 WAG 2018 aus. Jedoch ist für derartige Anlageempfehlungen Art 3 Abs 1 Z 34 MAR iVm Art 3 Abs 1 Z 35 MAR zu beachten. Folglich sind gemäß Art 20 MAR diese Anlageempfehlungen objektiv darzustellen und Interessenkonflikte offenzulegen. Die diesbezüglich technischen Modalitäten werden in der Delegierten Verordnung (EU) 2016/958 geregelt.

- Leitet Ihr System Order zur Ausführung an Banken, Broker oder Emittenten weiter (Order-Routing-System), ist der Tatbestand der Annahme und Übermittlung von Aufträgen gemäß § 3 Abs. 2 Z 3 WAG 2018 zu beachten.

- Nehmen Sie Gelder oder Wertpapiere auf Ihrem eigenen Account entgegen (auch wenn dieser bei einem bereits konzessionierten Anbieter besteht), liegt höchstwahrscheinlich ein Einlagengeschäft gemäß § 1 Abs. 1 Z 1 BWG und/oder Depotgeschäft gemäß § 1 Abs. 1 Z 5 BWG vor.

- Eine Prospektpflicht nach dem KMG kann dort Thema sein, wo die Teilnahme an einem Tradingprogramm über eine Veranlagung oder ein Wertpapier erfolgt, das sie öffentlich anbieten.

Neben den algorithmischen Handelssystemen können auch automatisierte Beratungssysteme nur unter Berücksichtigung der Konzessionstatbestände betrieben werden, nämlich jenem der Anlageberatung gemäß § 3 Abs. 2 Z 1 WAG 2018. Unabhängig vom Automatisierungsgrad liegt eine Anlageberatung vor, wenn gemäß § 1 Z 3 lit e Wag 2018 eine persönliche Empfehlung zu Kauf/Verkauf/Halten von Finanzinstrumenten abgegeben wird. Ohne Konzession darf eine solche Beratung nicht erfolgen. Die Konzeption eines automatisierten Beratungssystems löst noch keine Konzessionspflicht aus. Das bedeutet, Sie können ohne Konzession ein System aufsetzen und in Folge einem konzessionierten Unternehmen für dessen Tätigkeit zur Verfügung stellen, das Beratungssystem jedoch nicht unter eigenen Namen betreiben.

Generiert Ihr System keine persönliche Empfehlung für einen Kunden zum Kauf/Verkauf/Halten von Finanzinstrumenten, sondern eine allgemeine Analyse und Bewertung von Finanzinstrumenten gemäß Art 2 Abs 1 MAR und wird diese Bewertung im Sinne von „Halten“, „Kauf“ bzw. „Verkauf“ allgemein Ihren Kunden zur Verfügung gestellt, liegt keine Anlageberatung gemäß § 1 Z 3 lit e WAG 2018 vor (und besteht daher keine Konzessionspflicht gemäß § 3 Abs 2 Z 3 WAG 2018), sondern eine Empfehlung oder Vorschlag einer Anlagestrategie gemäß Art 3 Abs 1 Z 34 MAR iVm Art 3 Abs 1 Z 35 MAR. Es sind gemäß Art 20 MAR diese Anlageempfehlungen objektiv darzustellen und Interessenkonflikte offenzulegen. Die diesbezüglich technischen Modalitäten werden in der Delegierten Verordnung (EU) 2016/958 geregelt.

Systeme, die nicht im Bereich Wertpapierhandel, sondern zu anderen Produkten beraten, können ebenfalls eine Konzessionspflicht auslösen: Das BWG kennt in § 1 Abs. 1 Z 18 Tatbestände für die Vermittlung, insbesondere von Kreditgeschäften, Bankgarantien/Bürgschaften und Einlagengeschäften. Anwendungen, beispielsweise Handy-Apps oder Online-Plattformen, die über die Eingabe von Kundendaten die Vermittlung bestimmter Produkte zur Folge haben, können von diesen Tatbeständen umfasst sein. Die reine Auflistung von Information, beispielsweise auf Vergleichsplattformen, ist hingegen nicht konzessionspflichtig.

In diesem Zusammenhang ist insbesondere auch die tätigkeitsbezogene Definition des Begriffs Versicherungsvermittlung, zu der jedenfalls die Beratung in Versicherungsangelegenheiten gehört, zu beachten. Versicherungsvermittlung im Sinne des § 137 Abs. 1 GewO ist „das Anbieten, Vorschlagen oder Durchführen anderer Vorbereitungsarbeiten zum Abschließen von Versicherungsverträgen oder das Abschließen von Versicherungsverträgen oder das Mitwirken bei deren Verwaltung und Erfüllung, insbesondere im Schadensfall.“ Soweit diese Tätigkeiten nicht von einem Versicherungsunternehmen oder einem Angestellten des Versicherungsunternehmens, der unter der Verantwortung des Versicherungsunternehmens tätig wird, ausgeübt werden und sohin von der Konzession des Versicherungsunternehmens gedeckt sind, ist für deren gewerbliche Ausübung der Erwerb einer entsprechenden Gewerbeberechtigung erforderlich. Auch Kreditinstitute dürfen Tätigkeiten der Versicherungsvermittlung nur bei Vorliegen einer entsprechenden Bewilligung der Erweiterung des Geschäftsgegenstandes um Tätigkeiten der Versicherungsvermittlung durch die FMA gem. § 21 Abs. 1 Z 8 BWG ausüben.

Einen Prospekt benötigen Sie immer dann, wenn Wertpapiere oder Veranlagungen öffentlich angeboten werden und keine Ausnahme im Sinne des Art. 1 der VO (EU) 2017/1129 (Wertpapiere) oder des § 3 KMG 2019 (Veranlagungen) zur Anwendung gelangt. Vereinfacht gesagt ist die Prospektpflicht jedenfalls zu prüfen, sofern Sie von einem breiten Kreis von Investoren Gelder einsammeln. Je nach Ausgestaltung kann es sich dabei um ein Wertpapier oder eine Veranlagung handeln. Beispiele für Wertpapiere sind Aktien, Anleihen oder Zertifikate; Beispiele für Veranlagungen können Kommanditbeteiligungen, stille Beteiligungen oder auch Nachrangdarlehen sein – dies hängt jedoch immer von der Ausgestaltung im Einzelfall an. Für die Billigung eines Wertpapierprospekts ist in Österreich grundsätzlich die FMA zuständig, während der Veranlagungsprospekt durch Wirtschaftsprüfer kontrolliert und bei der OeKB hinterlegt wird. Im Bereich der Handelssysteme, des Signal-, Social– oder Mirrortrading kann eine Prospektpflicht ebenfalls bestehen, etwa dort, wo die Teilnahme an einem Tradingprogramm über eine Veranlagung oder ein Wertpapier erfolgt, das sie öffentlich anbieten. Wollen Sie Ihr FinTech-Unternehmen selbst über den Weg eines Wertpapiers gemäß VO (EU) 2017/1129 oder einer Veranlagung gemäß KMG 2019 finanzieren – sind Sie also Emittent – gilt der übliche, oben geschilderte Anwendungsbereich der Verordnung bzw. des KMG 2019 und benötigen Sie oder jemand anders, der dies öffentlich anbietet, einen kapitalmarktrechtlichen Prospekt. Die Kosten für die Billigung durch die FMA betragen für einen Einmal-Prospekt (für eine konkrete Emission) sowie für einen Basisprospekt als Einzeldokument EUR 7.000 und für die Billigung eines Registrierungsformulars oder einer Wertpapierbeschreibung bei mehrteiligen Prospekten jeweils EUR 3.500 zuzüglich Gebühren in der Höhe von EUR 36,10. Die Dauer eines Prospektbilligungsverfahrens kann üblicherweise mit 6-8 Wochen ab Ersteinreichung geschätzt werden; ist jedoch stark abhängig von der Qualität der Einreichung sowie von der Komplexität der Materie. Um eine telefonische Abstimmung des Zeitplans wird ersucht. Diese Ausführungen beziehen sich lediglich auf Wertpapierprospekte; die Kosten für Veranlagungsprospekte sowie für die unter Umständen notwendige rechtliche Beratung können von Seiten der FMA nicht eingeschätzt werden.

Sie möchten ein FinTech betreiben oder neue Technologien nutzen? Schildern Sie uns Ihr Geschäftsmodell im Detail und erhalten Sie Auskunft zu aufsichtsrechtlichen Fragen! Nutzen Sie dazu die FinTech Kontaktstelle