Zunehmend werden auch auf dem österreichischen Markt „Initial Coin Offerings“, sogenannte ICOs, durchgeführt. Je nach Ausgestaltung können ICOs eine konzessionspflichtige Finanzdienstleistung darstellen oder unter ein anderes Gesetz zum Schutz von Anlegern fallen. Die FMA steht neuen Entwicklungen grundsätzlich offen und technologieneutral gegenüber. Es ist uns daher ein Anliegen, Anbieter von ICOs darauf hinzuweisen, in welchen Bereichen es Anknüpfungspunkte zu Gesetzen gibt, für deren Vollzug die FMA zuständig ist.

Was sind Krypto-Assets, virtuelle Währungen, Coins und Token?

In Zusammenhang mit ICOs werden in der Praxis eine Vielzahl an unterschiedlichen Begriffen (Krypto-Asset, Coin, Token, virtuelle Währungen, etc.) verwendet. In jüngster Zeit wird der Begriff „Krypto-Asset“ als Überbegriff für die genannten Begriffe verwendet. Eine gesetzliche Definition gibt es derzeit nur für den Begriff „virtuelle Währung“ (siehe Art 3 Z 18 Richtlinie (EU) 2018/843). Ungeachtet der gesetzlichen Definition ist der Begriff „virtuelle Währung“ derzeit unter Kritik geraten. Um alle unterschiedlichen Begriffe zu erfassen, wird in der Folge der Begriff „Krypto-Assets“ als Überbegriff verwendet. Die Begriffe Coin bzw. Token werden trotz technischer Unterschiede häufig synonym verwendet, so auch in diesem Beitrag.

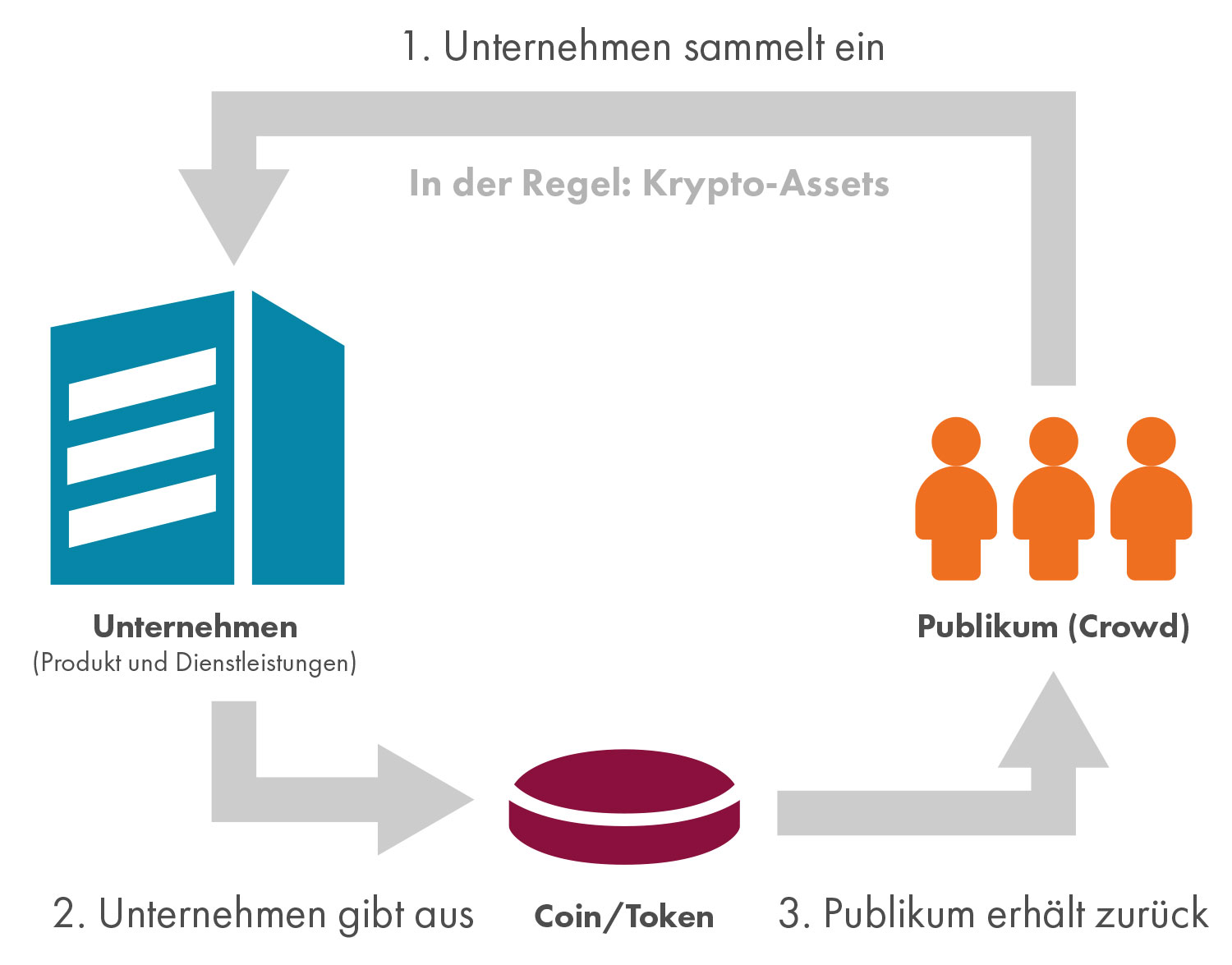

Was ist ein ICO?

Bei einem ICO handelt es sich in der Regel um eine Unternehmens- oder Projektfinanzierung auf Basis der Blockchain-Technologie. Im Zuge eines ICO wird Kapital meist in Form von bestimmten Krypto-Assets (Bitcoin, ETH oder ähnliche Coins bzw. Token) eingesammelt. Im Gegenzug erhalten die Kapitalgeber vom Emittenten einen Coin oder Token, der in Verbindung zu dem Unternehmen oder Projekt des ICO-Organisators steht. Der Coin oder Token kann auch eine Beteiligung an einem Unternehmen, häufig an einem Start-up, darstellen oder einen Anspruch auf einen zukünftig zu erwirtschaftenden Gewinn versprechen.

Aufgrund unterschiedlicher Ausgestaltung von ICOs in technischer, funktionaler und wirtschaftlicher Hinsicht ist eine allgemeingültige aufsichtsrechtliche Einordnung nicht möglich. Vielmehr muss eine aufsichtsrechtliche Beurteilung stets auf der konkreten Ausgestaltung des ICO im Einzelfall beruhen. Es wird darauf hingewiesen, dass alle Auslegungen der FMA unter Vorbehalt weiterer Entwicklungen stehen, sowohl auf europäischer Ebene als auch durch etwaige Änderungen des nationalen Rechtsrahmens, etwa im Wege einer Legaldefinition.

Zur Einordnung von Security-, Utility- und Payment- Token siehe weiter unten.

Derzeit bestehen weder auf europäischer noch auf österreichischer Ebene spezifische aufsichtsrechtliche Regelungen zur Durchführung von ICOs. Abhängig von der konkreten Ausgestaltung des ICO können jedoch Anknüpfungspunkte zum bestehenden Aufsichtsrecht vorliegen. Neben der konkreten Ausgestaltung betreffend die Einnahme und Verwendung des Kapitals ist dabei unter anderem auch die rechtliche Stellung des Coin- oder Tokeninhabers von großer Relevanz.

Bankwesengesetz

Einlagengeschäft

Findet die Aufnahme von Kapital nicht in Form von Krypto-Assets, sondern in Form einer gesetzlichen Währung statt und sieht der ICO eine Rückzahlung dieser Gelder vor, kann der Konzessionstatbestand des Einlagengeschäftes im Sinne des § 1 Abs 1 Z 1 1. Fall (Entgegennahme fremder Gelder zur Verwaltung) oder 2. Fall (Entgegennahme fremder Gelder als Einlage) Bankwesengesetz (BWG) vorliegen.

Ausgabe und Verwaltung von Zahlungsmitteln

Sieht der ICO unabhängig von der Form der Kapitaleinnahme (Krypto-Assets oder gesetzliche Währungen) vor, dass der generierte Coin als Zahlungsmittel eingesetzt werden soll, kann je nach konkreter Ausgestaltung der Konzessionstatbestand der Ausgabe und Verwaltung von Zahlungsmitteln nach § 1 Abs 1 Z 6 BWG erfüllt sein.

Loroemissionsgeschäft

Das BWG sieht in § 1 Abs 1 Z 11 auch einen eigenen Konzessionstatbestand für die Teilnahme an der Emission Dritter von bestimmten Instrumenten (zB übertragbaren Wertpapieren) vor. Die Abwicklung der Emission einer Anleihe in Form eines Tokens über die Blockchain („tokenisierte“ Anleihe) für ein Unternehmen, d.h. die technische Abwicklung einer Emission, die Übernahme der Wertpapiere/Instrumente und deren Platzierung und damit verbundene Dienstleistungen würde diesen Tatbestand beispielsweise erfüllen.

Depotgeschäft

Die gewerbsmäßige Verwahrung und Verwaltung von Wertpapieren für andere wiederum ist unabhängig von der technischen Art und Weise, also beispielsweise auch mittels Blockchain und Smart Contracts, nach § 1 Abs 1 Z 5 BWG als Depotgeschäft konzessionspflichtig, sofern ein Verwahrungsvertrag vorliegt. Es wird eine Vereinbarung über die Tokenisierung eines Wertpapiers geschlossen und Smart Contracts zur Datenspeicherung und Verwaltung sämtlicher mit den Anleihen verbundener Rechte und Pflichten zur Verfügung gestellt.

Nähere Informationen zu den Voraussetzungen zur Erlangung einer Konzession nach dem BWG.

Wertpapieraufsichtsgesetz 2018

Bei Coins oder Token kann es sich um Finanzinstrumente im Sinne des Wertpapieraufsichtsgesetzes 2018 (WAG 2018), insbesondere um übertragbare Wertpapiere, handeln. Eine starke Indikation für diese Einordnung liegt vor, wenn die mit dem Coin bzw. Token verbundenen Rechte mit bekannten Wertpapiergattungen vergleichbar sind. Insbesondere die Gewährung von Mitspracherechten, Anteilen am Gewinn, die Handelbarkeit, das Versprechen auf Zinszahlungen oder die Rückzahlung des eingesammelten Kapitals am Ende einer bestimmten Laufzeit sprechen somit für das Vorliegen eines Wertpapiers (siehe auch Abschnitt „Security Token“). Die aufsichtsrechtliche Einstufung erfolgt im Einzelfall und je nach konkreter Ausgestaltung.

Je nach Ausgestaltung des Coins bzw. Tokens kann, selbst wenn es sich nicht um Wertpapiere handelt, die Einordnung als Finanzinstrument im Sinne des WAG 2018 nicht ausgeschlossen werden.

In diesen Fällen kann je nach weiterer Ausgestaltung des ICOs eine konzessionspflichtige Wertpapierdienstleistung in Sinne des WAG 2018 vorliegen.

Nähere Informationen zu den Voraussetzungen zur Erlangung einer Konzession nach dem WAG 2018.

VO (EU) 2017/1129/Kapitalmarktgesetz 2019

Das öffentliche Angebot bzw. die Zulassung zu einem geregelten Markt von Wertpapieren in Österreich unterliegt grundsätzlich der VO (EU) 2017/1129. Das öffentliche Anbieten von Veranlagungen in Österreich unterliegt grundsätzlich der Prospektpflicht nach dem Kapitalmarktgesetz 2019 (KMG 2019). Sollte wie oben beschrieben ein Wertpapier im Sinne des WAG 2018/der VO (EU) 2017/1129 vorliegen (siehe auch Abschnitt „Security Token“), wäre entsprechend ein Wertpapierprospekt im Sinne der VO (EU) 2017/1129 zu erstellen und zu veröffentlichen. Wenn es sich nicht um ein Wertpapier iSd VO (EU) 2017/1129/WAG 2018 handelt, können Coins bzw. Tokens dennoch als Veranlagung prospektpflichtig (Veranlagungsprospekt) sein. Dies gilt etwa, wenn ein Coin/Token dem jeweiligen Inhaber Vermögensrechte einräumt, wie beispielsweise Forderungsrechte, gesellschaftsrechtliche oder dingliche Rechte (wie z.B. Eigentumsrechte, Ansprüche auf Dividenden oder auf Rückzahlung etc.) gegenüber dem ICO Organisator, und die Anleger untereinander oder gemeinsam mit dem Emittenten eine Risikogemeinschaft bilden, eine Übertragung aber nicht oder nur eingeschränkt möglich ist.

Nähere Informationen zur Prospektpflicht

Nähere Informationen zur Prospektbilligung

Nähere Informationen zum Veranlagungsprospekt

E-Geldgesetz 2010 und Zahlungsdienstegesetz 2018

Im Rahmen der Durchführung eines ICO können neben den Voraussetzungen des BWG auch die finanzmarktaufsichtsrechtlichen Vorschriften des E-Geldgesetz 2010 (E-GeldG 2010,) sowie des Zahlungsdienstegesetz 2018 (ZaDiG 2018) erfüllt sein.

Was ist E-Geld?

Als E-Geld wird nach § 1 Abs 1 E-GeldG 2010 jeder elektronisch – darunter auch magnetisch – gespeicherte monetäre Wert in Form einer Forderung gegenüber dem E-Geld-Emittenten verstanden, der gegen Zahlung eines Geldbetrags ausgestellt wird, um damit Zahlungsvorgänge iSv § 4 Z 5 ZaDiG 2018 durchzuführen, und der auch von anderen natürlichen oder juristischen Personen als dem E-Geld-Emittenten angenommen wird.

Welche Coins bzw. Token fallen unter das E-Geldgesetz 2010?

Von vornherein kommen somit funktional primär Payment Token als E-Geld in Betracht, mit denen Zahlungsvorgänge durchgeführt werden sollen und die von dritten Akzeptanten an Zahlung statt angenommen werden.

Im Unterschied zu manchen anderen Krypto-Assets (wie etwa bei Bitcoins) besteht bei ICOs grundsätzlich eine „zentral ausgebende Stelle“, womit die Anforderung eines Emittenten gegeben ist. Um den Anforderungen des § 1 Abs 1 E-GeldG 2010 zu entsprechen, hat die Ausgabe (des „Tokens“) zudem gegen Zahlung eines Geldbetrages zu erfolgen. In Betracht kommen hierfür gesetzliche Zahlungsmittel, sei es in Form von Bar- oder Buchgeld. Erfasst sind sowohl Zahlungen in inländischen, wie auch in ausländischen Währungen, und zwar auch solche aus Drittstaaten. Ferner muss ein Forderungsrecht gegenüber dem E-Geld-Emittenten bestehen.

Ob ein ICO von der Erlaubnispflicht des E-GeldG 2010 erfasst ist, hängt damit primär von dessen konkreter Ausgestaltung ab (Einzelfallprüfung) und ob es in diesem Zusammenhang zu einer Zahlung von „Geld“ (gesetzliches Zahlungsmittel) kommt.

Erbringung von Zahlungsdiensten

Für die gewerbliche Erbringung von Zahlungsdiensten bedarf es grundsätzlich ebenfalls einer entsprechenden Konzession. Bei einem ICO könnten etwa die Voraussetzungen für die Ausgabe von Zahlungsinstrumenten oder die Annahme und Abrechnung von Zahlungsvorgängen erfüllt sein (§ 1 Abs 2 Z 5 ZaDiG 2018).

Was ist ein Zahlungsinstrument?

Ein Zahlungsinstrument stellt jedes personalisierte Instrument oder jeder personalisierte Verfahrensablauf dar, das oder der zwischen dem Zahlungsdienstnutzer und dem Zahlungsdienstleister vereinbart wurde und zur Erteilung eines Zahlungsauftrags verwendet wird (§ 4 Z 14 ZaDiG 2018).

Als Zahlungsinstrumente kommen etwa das Onlinebanking mit PIN oder der Einsatz der Debitkarte (d.h. Bankomatkarte) mit PIN in Frage.

Welche Coins bzw. Token fallen unter das Zahlungsdienstegesetz 2018?

Grundsätzlich kann jedoch jedes Instrument als Zahlungsinstrument angesehen werden, welches zur Veranlassung eines Zahlungsauftrags dient, somit ist der Begriff sehr weit zu verstehen. Es hängt bei einem ICO folglich davon ab, ob der ausgegebene Token personalisiert ist, oder ob er so ausgestaltet ist, dass er von jedem Inhaber verwendbar und damit übertragbar ist (Einzelfallprüfung).

Ferner scheidet die Anwendung des ZaDiG 2018, wie auch bereits beim E-GeldG 2010, grundsätzlich dann aus, wenn es zu keiner Übertragung von Geld (gesetzliches Zahlungsmittel) kommt.

Alternative Investmentfonds Manager-Gesetz

Weiters kann ein ICO auch unter den Anwendungsbereich des Alternative Investmentfonds Manager-Gesetz (AIFMG) fallen. Wenn von einer Mehrzahl von Anlegern Kapital eingesammelt wird, um dieses nach einer festgelegten Anlagestrategie zum Nutzen der Token/Coininhaber zu investieren, liegt ein Alternativer Investmentfonds vor, und hat der Verwalter dieses AIF (bei einem ICO in der Regel der Emittent) diesfalls die Vorschriften des AIFMG einzuhalten.

Nähere Informationen zum Alternativen Investmentfonds (AIF) finden Sie hier:

https://www.fma.gv.at/glossary/alternativer-investmentfonds-aif/ und

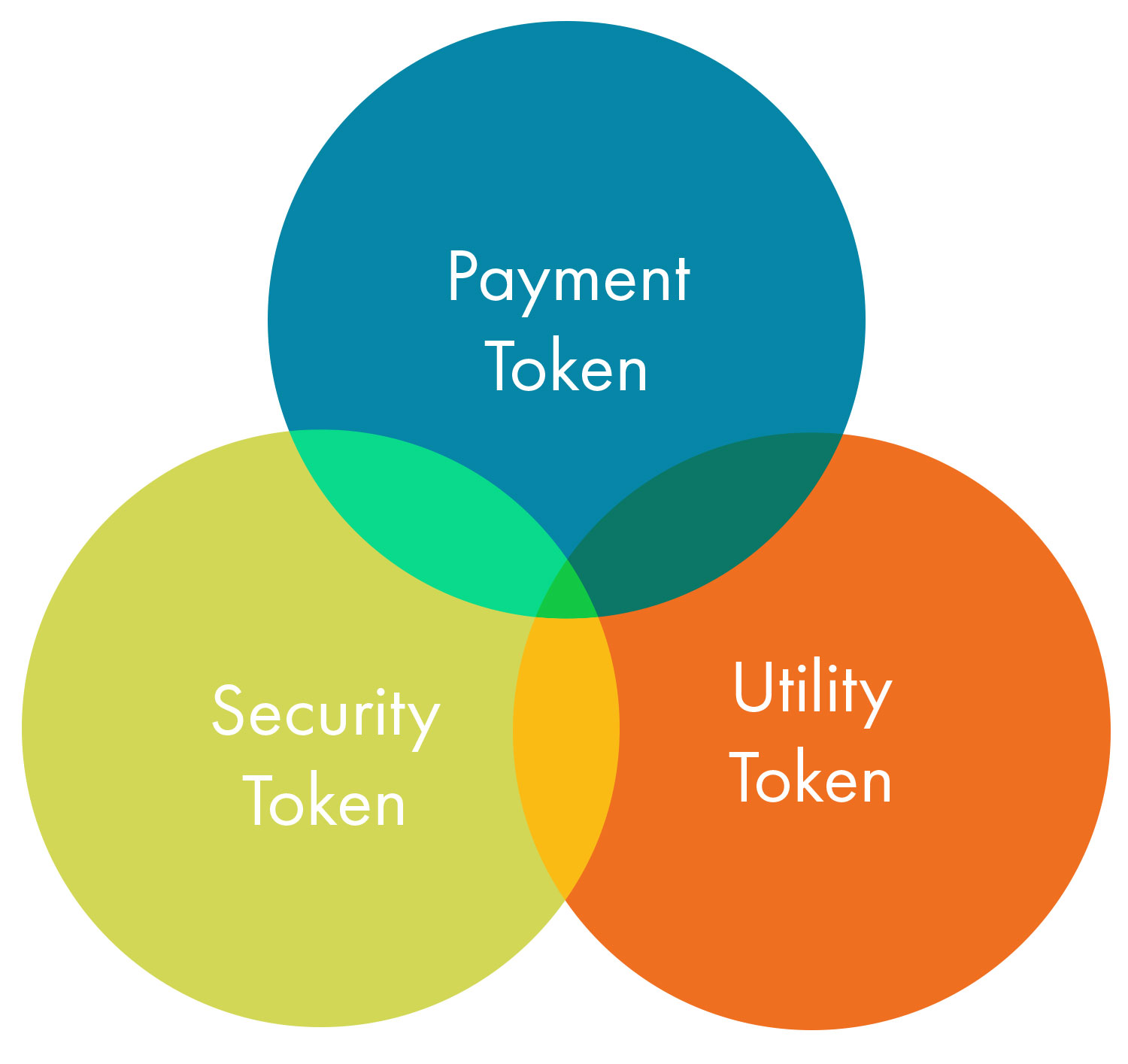

Es besteht derzeit weder in Österreich noch auf europäischer oder internationaler Ebene eine rechtlich anerkannte Klassifizierung von Token. In der Literatur wird eine Unterscheidung nach drei verschiedenen Typen vorgenommen:

- Security / Investment Token (nachfolgend „Security Token” genannt)

- Payment / Currency Token (nachfolgend “Payment Token” genannt)

- Utility Token

Diese Einordnung lässt keine abschließende Rückschlüsse auf die aufsichtsrechtliche Beurteilung zu, sondern soll vielmehr die Übersicht der auf dem Markt anzutreffenden Tokenarten erleichtern. Weder ist diese Eingliederung abschließend, da es sowohl Mischformen als auch weitere Arten von Token gibt (welche hier nicht näher behandelt werden), noch werden dadurch zukünftige technische Entwicklungen abgedeckt. Die aufsichtsrechtliche Einordnung hat jedenfalls auch weiterhin stets im Einzelfall zu erfolgen, weshalb vor Umsetzung eines geplanten Geschäftsmodells eine entsprechende Anfrage an die FinTech-Kontaktstelle zur Abklärung allfällig zu beachtender Aufsichtsgesetze empfohlen wird.

Wie aus der Grafik ersichtlich ist, kommen in der Praxis häufig Mischformen und Überschneidungen vor, weshalb eine aufsichtsrechtliche Beurteilung nur im Einzelfall erfolgen kann.

Es wird darauf hingewiesen, dass alle Auslegungen der FMA unter Vorbehalt weiterer Entwicklungen stehen, sowohl auf Europäischer Ebene als auch durch etwaige Änderungen des nationalen Rechtsrahmens, etwa im Wege einer Legaldefinition.

Security Token

Security Token verkörpern Ansprüche auf Auszahlungen („zukünftiger Cashflow“) gegenüber dem Emittenten, welche gesellschafsrechtlich oder schuldrechtlich ausgestaltet sein können. Außerdem können auch gesellschaftsrechtliche Ansprüche, etwa Stimmrechte bei einer Hauptversammlung, mit Security Token verbunden sein. Diese Token verkörpern somit idR Ansprüche auf Zahlung von Kapital, sei es in Form von Beteiligungen am Unternehmensgewinn oder in Form von Verzinsung und Rückzahlung. Dabei ist es grundsätzlich nicht zwingend erforderlich, dass diese Ansprüche in gesetzlicher Währung bestehen.

Die Ausgestaltung solcher Security Token ähnelt somit jener von „klassischen Wertpapieren“, insbesondere Anleihen oder Aktien. Security Token werden somit häufig als Wertpapiere im Sinne der VO (EU) 2017/1129 sowie des WAG 2018 anzusehen sein.

Wann liegt ein Wertpapier iSd VO (EU) 2017/1129/WAG 2018 vor?

Für das Vorliegen eines Wertpapiers im Sinne der VO (EU) 2017/1129 (Prospekt-Verordnung)/WAG 2018 müssen allgemein folgende Kriterien gemeinsam vorliegen:

- „Verkörperung“ des Rechts: Der Anspruch hängt an der Innehabung des Wertpapiers. Eine klassische Verbriefung in einer (Sammel-)Urkunde ist für den europäischen Wertpapierbegriff nach herrschender Meinung nicht erforderlich (Kalss/Oppitz/Zollner, Kapitalmarktrecht² § 11 Rz 15; Zivny, KMG² § 1 Rz 69).

- Handelbarkeit am Kapitalmarkt: Die Wertpapiere sind in großer Zahl gleich ausgestaltet und untereinander austauschbar (Standardisierung). Wertpapiere können ohne Einschränkungen übertragen und gehandelt werden (Übertragbarkeit). Es muss zumindest grundsätzlich möglich sein, dass diese an einem Kapitalmarkt gehandelt werden, wobei ein konkretes Listing bzw eine konkrete Einbeziehung nicht erforderlich ist (Handelbarkeit am Kapitalmarkt im engeren Sinn).

- Vergleichbarkeit mit Aktien, Anleihen oder ähnlichen Wertpapieren (siehe die Definition im WAG): Der europäische Gesetzgeber hat beispielshaft drei Arten von Wertpapieren typisiert. Die Aufzählung umfasst insbesondere Aktien, Anleihen sowie ähnliche ausgestaltete Formen. Eine grundlegende Vergleichbarkeit mit diesen typisierten Arten wird verlangt.

- Keine Ausnahme: Gewisse Instrumente sind wiederum vom Wertpapierbegriff ausgenommen, zB gewisse Zahlungsinstrumente, Wechsel, Sparbücher oder Geldmarktinstrumente.

Security Token sind in aller Regel als Wertpapier iSd VO (EU) 2017/1129/WAG 2018 zu qualifizieren, da die obigen Kriterien erfüllt sind:

- „Verkörperung“: Das Vermögensrecht hängt in der Regel an der „Innehabung“ des Tokens. Mit der Übertragung gehen in der Regel die verschiedenen Funktionen (Legitimations-, Beweis-, Präsentations- und Transportfunktion) auf den neuen Inhaber über. Die Dokumentation mittels Blockchain/Distributed Ledger Technology kann als ausreichend angesehen werden (Dobrowolski, GesRZ 2018, 147 (156); Zickgraf, AG 293 (302); Hacker/Thomale, Crypto-Securities Regulation [abgerufen am 18.9.2018]).

- Handelbarkeit am Kapitalmarkt: Token sind in aller Regel standardisiert und ohne Einschränkungen übertragbar. Ein „Listing“ bzw. eine „Einbeziehung“ in eine Handelsplattform für Krypto-Assets ist grundsätzlich ohne weiteres möglich.

- Eine „Ausnahme vom Wertpapierbegriff“ liegt in der Regel nicht vor, da üblicherweise keine Bezahlfunktion, sondern Ansprüche gegenüber dem Emittenten im Vordergrund stehen.

- „Vergleichbarkeit mit am Kapitalmarkt handelbaren Gattungen von Wertpapieren“: Dieses Kriterium hängt somit von den rechtlichen Ansprüchen gegenüber dem Emittenten ab und ist bei Ansprüchen auf „zukünftige Cashflows“ in aller Regel ebenfalls erfüllt.

Die folgenden Beispiele sollen die Einordnung von Security Token als Wertpapiere veranschaulichen:

- Ein Token berechtigt zur Beteiligung am Gewinn des Emittenten; es werden fünf Prozent des Bilanzgewinns an alle Token-Holder (nach Anteilen) ausgeschüttet („aktienähnlich“).

- Ein Token berechtigt zum jährlichen Erhalt von drei Prozent Zinsen pro Jahr, in zehn Jahren soll eine Rückzahlung des Kapitals erfolgen („anleihenähnlich“).

Wann ist ein Security Token eine Veranlagung im Sinne des KMG 2019?

Wenn es sich nicht um ein Wertpapier iSd WAG 2018/der VO (EU) 2017/1129 handelt, kann auch eine Veranlagung im Sinne des KMG 2019 vorliegen, insbesondere etwa wenn ein Token/Coin nicht oder nur eingeschränkt übertragbar wäre, aber Ansprüche auf Kapital bzw. Rendite verkörpert und eine Risikogemeinschaft besteht. Im Fall eines öffentlichen Angebots wäre sodann ein Veranlagungsprospekt erforderlich.

Finanzmarktaufsichtsrechtliche Vorgaben für Security Token

Ist ein Token demnach als Wertpapier einzustufen, ergibt sich – je nach genauem Geschäftsmodell – eine Vielzahl von finanzmarktaufsichtsrechtlichen Vorgaben. An dieser Stelle sollen die wichtigsten Pflichten überblicksartig zusammengefasst werden:

Für Anbieter/Emittenten:

- Das öffentliche Anbieten von Wertpapieren erfordert die Veröffentlichung eines behördlich geprüften Wertpapierprospekts und unterliegt der VO (EU) 2017/1129, sofern keine Ausnahme von der Prospektpflicht besteht.

Für Handelsplätze, welche solche Token „listen“ bzw. einbeziehen

- Je nach Ausgestaltung des Handels wird in aller Regel eine Konzessionspflicht für den Betreiber des Handelsplatz anzunehmen sein, etwa als Börse oder als multilaterales Handelssystems (MTF)/organisiertes Handelssystems (OTF). Rechtsgrundlagen sind das BörseG 2018 sowie das WAG 2018. Bei Listing bzw. Einbeziehung an einem entsprechenden Handelsplatz, beispielsweise an einem geregelten Markt oder einem MTF/OTF, kommen auch die Vorgaben zu Verhinderung von Insiderinformationen sowie von Marktmanipulationen sowie diverse Transparenzverpflichtungen zur Anwendung. Der Vollständigkeit halber wird darauf hingewiesen, dass vor dem Hintergrund der infrastrukturellen Anforderungen und Rahmenbedingungen (zB iZm der VO (EU) 909/2014) ein derartiges Listing oder eine Einbeziehung in den Handel an den oa Plattformen mit rechtlichen und praktischen Hindernissen behaftet ist (siehe dazu auch weiter unten). Letzteres sollte auch bei der Planung einer solchen Handelsplattform, an der die oa Instrumente gehandelt werden sollen, berücksichtigt werden.

Für die Erbringung von Wertpapierdienstleistungen

- Abgesehen vom bereits erwähnten Betrieb eines MTF/OTF, bedarf ebenfalls die gewerbliche Erbringung der Anlageberatung, der Annahme und Übermittlung von Aufträgen sowie der Portfolioverwaltung in Bezug auf Token, welche als Wertpapier einzustufen sind, einer Konzession gemäß WAG 2018.

Für die gewerbliche Verwahrung der Token für Dritte

- Wenn eine Verwahrung und Verwaltung im Sinn des DepotG erfolgt, resultiert daraus eine Konzessionspflicht nach BWG, da es sich um ein Bankgeschäft handelt.

Zusätzlich können folgende Vorgaben zur Anwendung gelangen

- Im Zusammenhang mit Wertpapiertransaktionen sind eine Vielzahl von Normen beachtlich – je nach konkreter Vorgehensweise bzw. Geschäftsmodell etwa: DepotG, EMIR, SFTR, Benchmark-Verordnung, Verbot von Leerverkäufen, CSDR, NationalbankG oder FinalitätsG.

Auch weitere (Konzessions-) Pflichten können gegeben sein

- Je nach Ausgestaltung können weiters das BWG, das AIFMG oder auch weitere Normen, wie etwa das ZaDiG 2018 oder das E-Geldgesetz 2010 sowie Bestimmungen zur Bekämpfung von Geldwäsche zur Anwendung gelangen. Bei Listing bzw. Einbeziehung an einem entsprechenden Handelsplatz, beispielsweise an einem geregelten Markt oder einem MTF/OTF, kommen auch die Vorgaben zu Verhinderung von Insiderinformationen sowie von Marktmanipulationen zur Anwendung.

Payment Token

Bei einem Payment Token handelt es sich um einen Token dessen primärer Zweck in einer Bezahlfunktion liegt. Payment Token verkörpern daher einen bestimmten Wert, mit denen Waren oder Dienstleistungen auch bei vom Emittenten verschiedenen Personen erworben werden können. Eine sonstige Verwendung sehen Payment Token grundsätzlich nicht vor.

Für die aufsichtsrechtliche Behandlung von Payment Token sind stets die konkreten Umstände des Einzelfalls von essentieller Bedeutung. Je nach konkreter Ausgestaltung des ICO bzw. des Coin/Token können verschiedene konzessionspflichtige Tatbestände vorliegen. An dieser Stelle sollen die wichtigsten Konzessionstatbestände überblicksartig zusammengefasst werden.

Durch die Ausgabe eines Payment Token können die Konzessionstatbestände der Ausgabe und Verwaltung von Zahlungsmitteln nach § 1 Abs 1 Z 6 BWG und die Ausgabe von E-Geld iSd E-Geldgesetzes 2010 erfüllt sein. Dabei kommt es darauf an, ob der Token bei dritten Akzeptanten zur Zahlung verwendet werden kann und ob er gegen Geld erworben oder umgetauscht (bzw. ausgezahlt) werden kann. Bei der Ausgabe von Zahlungsinstrumenten nach § 1 Abs 2 Z 5 ZaDiG hingegen kommt es auf die Personalisierung an (dazu siehe oben).

Allen drei Tatbeständen ist gemein, dass bei Vorliegen eines „begrenzten Netzes“ keine Konzessionspflicht besteht (ausführlich zum „begrenzten Netz“ sowie für Beispiele siehe Fokus Alternativwährungen):

Kleine und spezifische Systeme sollen nicht unter die strengen Aufsichtsgesetze fallen. Sobald das System jedoch eine breite Anwendbarkeit ermöglicht, soll es reguliert sein. Offene Netze fallen daher grundsätzlich nicht unter die Ausnahme von der Konzessionspflicht, da sie im Regelfall für ein stetig wachsendes Netz von Dienstleistern gedacht sind. Coins/Token, welche breit akzeptiert werden sollen, werden somit jedenfalls nicht unter ein begrenztes Netz fallen.

Ob ein begrenztes Netz vorliegt, orientiert sich an den folgenden Kriterien:

- die geografische Reichweite des Systems

- die Zahl der Akzeptanten

- die Unterschiedlichkeit der Produkte und Dienstleistungen

- auch Gültigkeitsbegrenzungen und etwaige Betragsbegrenzungen können eine Rolle spielen.

Kriterien für eine Konzessionspflicht von Payment Token

Allgemein dienen der FMA folgende Fragen als Kriterien für die aufsichtsrechtliche Beurteilung, ob eine Konzessionspflicht gegeben sein kann:

- Wer ist Emittent des/generiert den Payment Token?

- Dient der Payment Token der Zahlung von Waren oder Dienstleistungen bei Dritten?

- Wie groß ist das Netzwerk, innerhalb dessen der Payment Token eine Bezahlfunktion erfüllt?

- Erfolgen Auszahlungen in gesetzlicher Währung?

Payment Token, welche nicht nur in einem begrenzten Netz eingesetzt werden sollen, können somit je nach Ausgestaltung eine Konzessionspflicht nach BWG, ZaDiG 2018 oder E-GeldG 2010 auslösen.

Utility Token

Utility Token dienen in erster Linie dazu, dem Inhaber einen Nutzen in Hinblick auf ein bestimmtes Produkt oder eine Dienstleistung zu verschaffen. Häufig gewähren sie Zugang zu einer digitalen Plattform des Emittenten, die durch den Inhaber des Utility Token in bestimmter Weise genutzt werden kann. Utility Token treten jedoch in zahlreichen unterschiedlichen Formen auf und erfüllen oft auch die Funktion von Payment Token oder Security Token (hybride Ausgestaltung), sodass die Definition komplex und die aufsichtsrechtliche Einordnung schwierig ist. Insbesondere kann mit Utility Token das Recht verbunden sein, ein Produkt oder eine Dienstleistung mitzugestalten, ein Produkt oder eine Dienstleistung zu nutzen oder den Token gegen ein Produkt oder eine Dienstleistung einzulösen. Häufig sind Utility Token etwa mit einer immanenten Bezahlfunktion gegenüber dem Emittenten oder anderen Nutzern der Plattform des Emittenten verbunden.

Beispiele:

- Beispiel zur Mitgestaltung eines Produkts: Eine Social Media Plattform soll verschiedene Funktionen bieten. Inhaber des Tokens können mitbestimmen, welche Funktionen das Netzwerk bieten soll.

- Beispiel zur Nutzung eines Produkts oder einer Dienstleistung: Ein Token gewährt solange Zugang zu einer Datenbank, solange man über diesen verfügt.

- Beispiel zur Einlösung für ein Produkt oder eine Dienstleistung: Ein Webdesigner gibt einen Token für Websitegestaltung aus. Der Token kann beim ausgebenden Webdesigner für die Gestaltung einer Homepage eingelöst werden.

Ist der Token nur für die Gestaltung eines Produkts oder einer Dienstleistung einsetzbar und sonst mit keinerlei Ansprüchen verbunden oder gewährt der Token lediglich Zugang zu einem Produkt oder einer Dienstleistung, ohne dabei zugleich der Bezahlung zu dienen, liegt in der Regel kein aufsichtsrechtlicher Anknüpfungspunkt vor. Je nach Ausgestaltung des Geschäftsmodells kann im Einzelfall aber dennoch eine Konzessionspflicht bestehen.

Kann der Token hingegen beim Emittenten oder bei anderen Nutzern der Plattform für die Nutzung eines Produkts oder einer Dienstleistung eingelöst werden, erfüllt er eine Bezahlfunktion und ist insofern mit einem Payment Token vergleichbar. Für die aufsichtsrechtliche Einordnung sind daher in diesem Fall dieselben Kriterien und Ausnahmen relevant, wie für Payment Token. Oft wird aber die Ausnahme des „begrenzten Netzes“ zur Anwendung gelangen (siehe dafür die Ausführungen zu Payment Token).

Utility Token können außerdem eine Investmentkomponente haben, insbesondere, wenn Ansprüche auf Zahlung von Kapital, Zinsen oder Ähnliches gegeben sind, oder die Investmentfunktion im Vordergrund steht. In diesem Fall kann auch ein Wertpapier oder eine Veranlagung vorliegen (siehe dafür die Ausführungen zum Security Token). Wann ein Utility Token unter diesem Gesichtspunkt im Einzelfall als Wertpapier zu betrachten ist, ist derzeit Gegenstand der europäischen und internationalen aufsichtsrechtlichen Diskussion und kann nicht allgemein beantwortet werden.

Aufgrund der Vielzahl an unterschiedlichen Ausgestaltungsmöglichkeiten und der häufigen Mischformen ist insbesondere bei Utility Token stets im Einzelfall zu prüfen, ob es einen finanz- oder kapitalmarktrechtlichen Anknüpfungspunkt gibt.

Oben angeführte Rechtsgrundlagen können im Hinblick auf ICOs insofern relevant sein, als für den Fall, dass bei der Gestaltung bzw. Abwicklung eines ICOs ein Rechtsanwalt oder (Wirtschafts-)Treuhänder eingebunden wird, die in den genannten Materiengesetzen normierten Sorgfaltspflichten betreffend Geldwäscheprävention anwendbar sind. Diese umfassen insbesondere die Identifizierung der Kunden sowie bei juristischen Personen die Feststellung und Verifizierung der Identität deren wirtschaftlichen Eigentümer. Des Weiteren sind u.a. die risikoorientierte Prüfung der Mittelherkunft sowie die Meldepflichten im Geldwäscheverdachtsfall als wesentlich zu erachten.

Oft sind mit dem Geschäftsmodell von ICOs auch elektronische Geldbörsen (sogenannte Wallets) oder Tauschbörsen für virtuelle Währungen verbunden. Am 19.06.2018 wurde im Amtsblatt der Europäischen Union die Änderungsrichtlinie zur 4. Geldwäsche-RL (sog. „5. GW-RL“) veröffentlicht, welche bis zum 10.01.2020 ins nationale Recht umzusetzen ist. Die 5. Geldwäscherichtlinie enthält Definitionen der Begriffe „virtuelle Währungen“, „Tauschbörse“ und „Anbieter von elektronischen Geldbörsen“. Der Anwendungsbereich der „anti-money laundering / combating the financing of terrorism“ (AML/CFT) Regeln wird ausgedehnt auf sog. „Wallet-Provider“ und Tauschbörsen von virtuellen Währungen und haben diese als (neue) Verpflichtete die Sorgfaltspflichten zur Prävention von Geldwäscherei und Terrorismusfinanzierung einzuhalten. Weiters ist eine verpflichtende Registrierung solcher Dienstleister vorgesehen.

Insbesondere in Zusammenhang mit ICOs, welche in aller Regel in einer Vielzahl von Ländern über das Internet angeboten wird, stellen sich Fragen der Zuständigkeit. Verallgemeinernd lässt sich festhalten, dass die österreichische FMA für Angebote in Österreich zuständig ist. Nicht jedes „Ausstrahlen“ eines Angebots ist auch als Angebot in Österreich zu werten, viel mehr ist auf ein zielgerichtetes Ansprechen des österreichischen Marktes, dh der Anleger in Österreich, abzustellen („Zielmarktkonzept“). Für die Beurteilung, ob ein solches „zielgerichtetes Ansprechen“ vorliegt, ist auf eine Gesamtschau mehrerer Elemente abzustellen, zum Beispiel ob Werbung in österreichischen Medien geschalten wird, ob Ansprechpartner oder gar ein Vertriebsnetzwerk in Österreich bestehen, welchem Recht der Vertrag unterliegt, welche Sprache verwendet wird oder ob allgemein ein spezieller Österreich-Bezug besteht. Nach der Judikatur sind angemessene technische Vorkehrungen, dass nicht in anderen Ländern angeboten wird, sowie klare und mit der Wirklichkeit übereinstimmende Disclaimer zumutbar, um ein Angebot in Österreich jedenfalls verneinen zu können.

Häufig wird ein Token angeboten, welcher in weiterer Folge abgeändert wird, etwa durch Weiterentwicklung des Geschäftsmodells. Neben zivilrechtlichen Themen kann dies auch die aufsichtsrechtliche Einordnung der Token betreffen und insofern eine neue Einstufung notwendig machen. Außerdem erfolgen ICOs oft in verschiedenen Phasen, welche unterschiedliche Rechtsfolgen aufweisen. Oft erfolgt vor dem eigentlichen ICO ein Angebot an Institutionelle oder Großanleger (Pre- bzw. Private Sale). Bei einer Ausnahme iSd Art. 1 der VO (EU) 2017/1129 oder des § 3 KMG 2019 (etwa bei einer Stückelung über EUR 100.000) sind solche Angebote von der Prospektpflicht befreit. Der eigentliche ICO unterliegt (Wertpapier- oder Veranlagungseigenschaft vorausgesetzt) wiederum überwiegend der Prospektpflicht, da in der Regel keine Ausnahme von dieser vorliegen wird. Nach Ende des öffentlichen Angebots sind aus prospektrechtlicher Sicht Änderungen im Geschäftsmodell in aller Regel unbeachtlich, können aber zivil- oder strafrechtliche Konsequenzen zur Folge haben. Solange noch öffentlich angeboten wird, ist die Nachtragspflicht (Art. 23 VO (EU) 2017/1129 für Wertpapiere, § 6 KMG 2019 für Veranlagungen) zu beachten. Außerdem ist darauf zu achten, dass durch ein Angebot zur Abänderung von Vertragsbedingungen auch ein öffentliches Angebot und somit wiederum eine Prospektpflicht ausgelöst werden kann. In Bezug auf Konzessionspflichten bestehen diese immer dann, solange die konzessionspflichtige Tätigkeit ausgeübt wird. Wenn also beispielsweise ein Utility Token ohne Investmentfunktion durch Änderung des Geschäftsmodells zu einem Security Token wird, führt dies zur Konzessionspflicht, wenn Dienstleistungen, welche in der Rubrik „Security Token“ genannt sind, erbracht werden.

Sie möchten ein FinTech betreiben oder neue Technologien nutzen? Schildern Sie uns Ihr Geschäftsmodell im Detail und erhalten Sie Auskunft zu aufsichtsrechtlichen Fragen! Nutzen Sie dazu die FinTech Kontaktstelle